Ventures & Investments

StrategiscUnternehmerische Klarheit und strukturelle Architektur für nachhaltige Wertentwicklung.

Architektur für Beteiligung, Wachstum und Wirkung

Komplexität strukturieren. Entscheidungen absichern. Wirkung realisieren.

Ventures & Investments bedeutet mehr als Deals und Kapital. Ich begleite unternehmerische Situationen, in denen Beteiligung, Transaktion und Organisation zusammenwirken – strategisch klar, strukturell gedacht und wirksam umgesetzt.

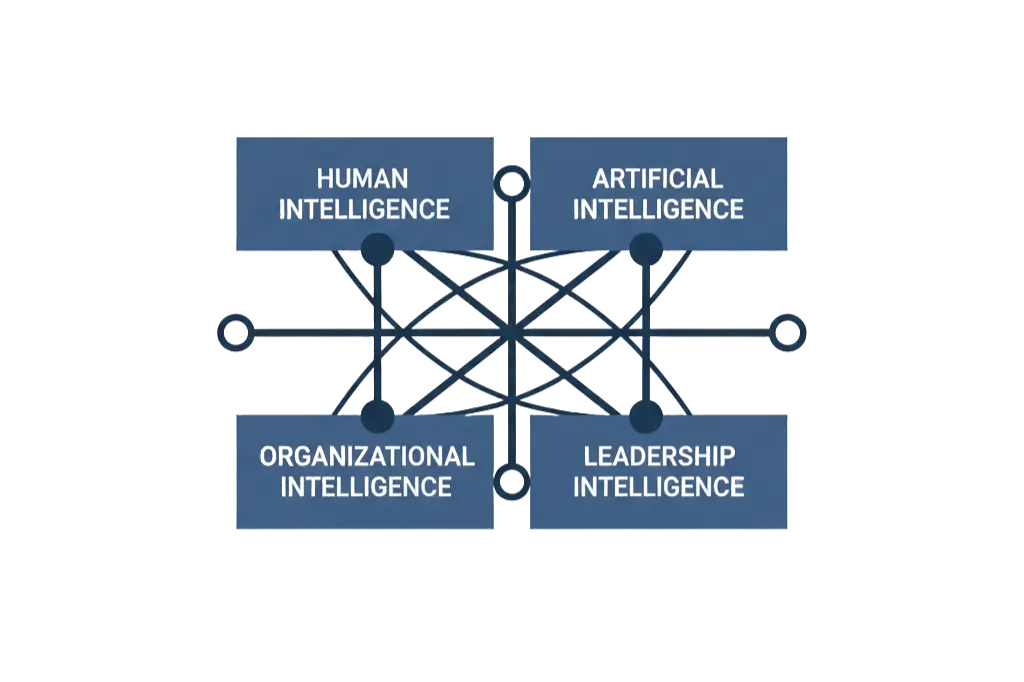

HYYBRID Intelligence® wirkt dabei als Struktur- und Beschleunigungshebel. Sie verbindet Beteiligung, Organisation und Umsetzung zu klaren Entscheidungs- und Skalierungslogiken – und erhöht Handlungsfähigkeit in komplexen Investment- und Transaktionssituationen.

Gemeinsames Verständnis & Begriffsrahmen

Kurz klären, wovon wir sprechen – und wie hier Wert entsteht.

Ventures, Investments und M&A umfassen Deals, Kapitalfragen und Transaktionen – entscheidend ist jedoch, wie daraus nachhaltige Wertentwicklung entsteht. Dieses Verständnis verbindet strategische Vorbereitung, saubere Umsetzung und unternehmerische Verantwortung mit hybriden Struktur- und Skalierungshebeln.

Beteiligung & Investment

Kontext

Beteiligung und Investment sind mehr als Kapitalbereitstellung – sie verändern Verantwortung, Entscheidungslogik und Zukunftsausrichtung eines Unternehmens.

Unser Verständnis

Ich verstehe Beteiligung als aktiven Beitrag zur Wertentwicklung: durch Struktur, Governance, Klarheit im Operating Model und unternehmerisches Sparring.

Hyybrid Intelligence®

Hyybrid Intelligence® ermöglicht, Beteiligungen mit schlanken, virtuellen Strukturen zu steuern – datenbasiert, entscheidungsfähig und ohne lineare Teamaufblähung.

M&A (Kauf, Verkauf, Zusammenschluss)

Kontext

M&A-Transaktionen sind keine isolierten Deals, sondern tiefgreifende Systemwechsel auf Eigentums-, Organisations- und Führungsebene.

Unser Verständnis

Wert entsteht vor dem Signing durch strategische Klarheit und danach durch saubere Integration – nicht durch reine Transaktionsabwicklung.

Hyybrid Intelligence®

Virtuelle M&A-Teams, KI-gestützte Analysen und strukturierte Entscheidungsmodelle schaffen Geschwindigkeit und Präzision, gerade im Mittelstand.

Post-Merger-Integration (PMI)

Kontext

Viele Transaktionen scheitern nicht am Deal, sondern an der Integration: Rollen, Governance, Systeme und Kultur bleiben ungeklärt.

Unser Verständnis

PMI ist der zentrale Werthebel – sie muss geplant, geführt und messbar gemacht werden, nicht improvisiert.

Hyybrid Intelligence®

Hyybrid Intelligence® unterstützt PMI durch Integrations-Playbooks, agentische Workflows und klare Steuerungsmodelle – ohne unnötige Komplexität.

Buy-&-Build

Kontext

Buy-&-Build-Strategien zielen auf den Aufbau skalierbarer Plattformen durch gezielte Zukäufe und Integration von Add-ons.

Unser Verständnis

Erfolg entsteht nicht durch die Anzahl der Deals, sondern durch eine tragfähige Integrationsarchitektur und klare Governance.

Hyybrid Intelligence®

Standardisierte Integrationslogiken, virtuelle Integration Offices und datenbasierte Steuerung machen Buy-&-Build reproduzierbar und skalierbar.

HYYBRID® Company Building

Kontext

Company Building bedeutet Aufbau neuer Geschäftsmodelle oder Einheiten – oft in Situationen von Wachstum, Neuausrichtung oder Innovation.

Unser Verständnis

Ich begleite Company Building als architektonischen Aufbauprozess: Struktur, Rollen, Operating Model und Skalierungslogik – hybrid umgesetzt, um Strategie schneller wirksam und Time-to-Market deutlich kürzer zu machen.

Hyybrid Intelligence®

HYYBRID® Company Building nutzt virtuelle Rollen, KI-Agenten und Automatisierung, um schnell wirksam zu werden – ohne klassische Overhead-Strukturen.

Real Assets & Real Estate

Kontext

Real Assets und Immobilien sind keine reinen Objekte, sondern komplexe Strukturen aus Gesellschaften, Finanzierung, Governance und Betrieb.

Unser Verständnis

Wert entsteht durch Entscheidungsfähigkeit, Transparenz und saubere Strukturierung – nicht allein durch Lage oder Marktzyklen.

Hyybrid Intelligence®

Hyybrid Intelligence® unterstützt Analyse, Strukturierung und Steuerung von Real-Asset-Investments – datenbasiert, effizient und kontrollierbar.

Auf dieser Grundlage wird deutlich, in welchen Situationen und für welche Zielgruppen diese Art der unternehmerischen Zusammenarbeit besonders wirksam ist.

Zielgruppen, Kontexte & Einsatzsituationen

Unternehmerische Situationen, in denen Beteiligung, Struktur und Umsetzung zusammenkommen.

Aufbau & Skalierung

Gemeinsamer Aufbau von Strukturen, die auch bei schnellem Wachstum tragfähig bleiben und nicht an steigender Komplexität scheitern.

Neuausrichtung & Reorganisation

Fundamentale Weiterentwicklung von Unternehmen durch klare Architektur, Erfahrung und unternehmerisches Denken – oft begleitet von Kapital- oder Eigentümerveränderungen.

Nachfolge & Übergang

Strukturierte und verantwortungsvolle Übergänge gestalten, die das Unternehmen für die nächste Phase vorbereiten.

Wachstum mit Strukturproblemen

Unternehmen wachsen operativ oder marktseitig, stoßen aber an organisatorische, strukturelle oder steuerungsseitige Grenzen.

Kapital + Architektur

Verbindung von finanziellen Ressourcen mit strukturellem Know-how, Entscheidungslogik und Umsetzungsfähigkeit.

Transaktionen & Integration

Unternehmensverkäufe, Zukäufe, Zusammenschlüsse und Post-Merger-Integration – mit Fokus auf Wertentwicklung nach dem Deal, nicht nur auf den Abschluss.

Zielgruppen & beteiligte Akteure

Unternehmer & Eigentümer

- Unternehmer:innen & Inhaber:innen

- Aktive Gesellschafter

- Nachfolge- & Übergabekonstellationen

Investoren & Kapitalakteure

- Private-Equity-Gesellschaften

- Family Offices

- Strategische Investoren

- Co-Investoren & Beteiligungspartner

Gründer & Wachstumsunternehmen

- Gründer & Start-ups

- Scale-ups & wachstumsorientierte Ventures

- Hybrid- & Plattformunternehmen

Finanz- & Asset-Organisationen

- Finanzunternehmen & Kapitalverwaltungsgesellschaften

- Fonds- & Investmentgesellschaften

- Immobilienunternehmen & Projektentwickler

- Asset- & Real-Asset-Manager

Vermittler & Ökosystempartner

- M&A-Berater & Deal-Vermittler

- Strukturierungs- & Transaktionspartner

- Co-Creation- & Umsetzungspartner

Je nach Situation stehen unterschiedliche Akteure im Fokus – entscheidend ist der unternehmerische Kontext, nicht der Titel.

Aus diesen Situationen ergeben sich unterschiedliche Rollen, Wertbeiträge und Formen der Zusammenarbeit.

Rollen & Wertbeiträge

Je nach Kontext wirke ich in unterschiedlichen Rollen – immer mit unternehmerischer Verantwortung und langfristiger Perspektive.

Unternehmerische & strategische Rollen

Mitunternehmer

Aktive Mitverantwortung für Entwicklung, Struktur und Werthebel bestehender Unternehmen – mit Know-how, Architekturleistung und unternehmerischem Denken, nicht nur mit Kapital.

Architektur- & Wachstumspartner

Gemeinsame Gestaltung von Geschäftsmodellen, Organisations- und Skalierungslogiken – mit Fokus auf strukturelle Tragfähigkeit statt kurzfristiger Optimierung.

Sparringspartner für Gesellschafter & Management

Strategisches Sparring in komplexen Entscheidungs- und Übergangssituationen – unabhängig, strukturiert und auf langfristige Wirkung ausgerichtet.

Governance & Steuerung

Board- & Beiratsmitglied

Begleitung auf Gesellschafter- und Führungsebene mit Fokus auf Governance, Entscheidungsfähigkeit und nachhaltige Wertentwicklung.

Strategischer Impulsgeber

Einordnung von Markt-, Struktur- und Technologiethemen aus unternehmerischer Perspektive – insbesondere in Transformations- und Wachstumssituationen.

Unternehmerische Beteiligung

Co-Founder (situativ)

Gemeinsamer Aufbau neuer unternehmerischer Einheiten oder Ventures – selektiv, in klar definierten Konstellationen und mit langfristiger Verantwortung.

Strategischer (Co-)Investor

Beteiligung als Ergänzung zur Mitgestaltung – mit Fokus auf Struktur, Governance und Entwicklung, nicht auf kurzfristige Renditelogik.

Was diese Rollen verbindet

- Strategische Klarheit statt Aktionismus

- Strukturierte Entscheidungslogik in komplexen Situationen

- Verbindung klassischer Investment- & Transaktionsdisziplinen mit moderner Organisations- und Skalierungslogik

- Langfristige Perspektive auf Wertentwicklung

Thematische Schwerpunkte

Nachfolge & Generationswechsel

Gestaltung von Übergängen mit Fokus auf Kontinuität und langfristige Wertentwicklung.

Beteiligungen & Co-Ownership

Unternehmerische Mitverantwortung in langfristig ausgerichteten Beteiligungsmodellen.

M&A-nahe Kontexte

Strukturierung, Integration und Weiterentwicklung rund um Transaktionen.

Real Assets & unternehmerische Strukturen

Verbindung von Vermögenswerten, Organisation und operativer Steuerung.

Zukunftsorientierte Geschäftsmodelle

Entwicklung tragfähiger Modelle an der Schnittstelle von Markt, Technologie und Struktur.

Venture Building & Company Creation

Aufbau neuer Unternehmen mit klarer Architektur und skalierbarer Struktur.

HYYBRID Intelligence® Perspektive

Architektur für Wertentwicklung in Ventures & Investments

HYYBRID Intelligence® ist in Ventures & Investments kein Theorie-Frame, sondern eine Umsetzungsarchitektur. Sie kombiniert Investment- und Strategielogik mit Intelligent Automation, virtuellen Mitarbeitenden und agentischen Workflows – als produktiver „Motor“ für Analyse, Entscheidung und Umsetzung

Damit können Deal- und Werthebel systematisch skaliert werden: Screening & Research, Dokumenten- und Datenraum-Analyse (DD), KPI-Monitoring, Integrations-Backlogs, Playbooks für PMI/Buy-&-Build – unterstützt durch Multi-Agent-Systems und klare Governance.

Der Effekt: mehr Durchsatz, mehr Präzision, kürzere Time-to-Value – und ein Setup, das auch im Mittelstand funktioniert, weil es nicht auf große Teams, sondern auf hybride Produktivität setzt.

HYYBRID Intelligence® ist damit kein Zusatz, sondern die operative Architektur hinter nachhaltiger Wertentwicklung.

Zielzustand & Wirkung

Was am Ende tragfähig, skalierbar und wertstiftend entsteht.

Der Fokus liegt nicht auf einzelnen Deals oder Maßnahmen, sondern auf Strukturen, die auch unter Wachstum, Komplexität und Veränderung wirksam bleiben.

Nachhaltige Unternehmensarchitektur

Strategische Begleitung bei wirkungsrelevanten Entscheidungen und unternehmerischen Initiativen.

Skalierbarkeit ohne Überlastung

Wachstum durch intelligente Automatisierung, klare Prozesse und hybride Teams.

Langfristige Wertentwicklung

Fokus auf Substanz, Resilienz und nachhaltige Wertschöpfung statt kurzfristiger Optimierung.

Geteilte Verantwortung & Ownership

Gemeinsames Engagement für Entwicklung, Umsetzung und Ergebnis.

Klare Führungs- & Entscheidungsstrukturen

Handlungsfähigkeit auch in komplexen, dynamischen Situationen.

Vom strategischen Kontext zur wirksamen Umsetzung

Ein klarer Orientierungsrahmen für Führung, Entscheidungen und Wachstum.

Orientierung & Einordnung

Strategische Einordnung von Situation, Eigentümerlogik, Zielbild und Entscheidungsoptionen.

Ziel: Klarheit, was jetzt relevant ist – und was bewusst nicht.

Architektur & Fokus

Übersetzung von Strategie in Organisations-, Governance- und Operating-Model-Architektur.

Fokus auf Hebel, Rollen, Entscheidungslogik und Skalierungsfähigkeit.

Beschleunigung & Umsetzung

Priorisierte Roadmaps, hybride Teams, intelligente Automatisierung und klare Verantwortlichkeiten.

Ziel: schnelle Wirksamkeit ohne operative Überlastung.

Wirkung & Skalierung

Messbare Fortschritte, lernfähige Strukturen und Systeme, die Wachstum und Komplexität tragen.

Wirkung wird nicht einmalig erzielt, sondern reproduzierbar gemacht.

Rollen & Formen der Zusammenarbeit

Einordnung im Gesamtmodell von Strategie, Architektur und Wirkung.

Ventures & Investments ist kein isoliertes Leistungsangebot, sondern Teil eines integrierten Wirkungsmodells. Je nach Ausgangslage greifen unterschiedliche Rollen und Formen der Zusammenarbeit ineinander und ergänzen sich.

Co-Creation & Aufbau

Gemeinsames Entwickeln von Geschäfts-, Organisations- und Investitionsarchitekturen – von der Struktur bis zur Skalierungslogik.

Strategisches Sparring

Strategischer Dialog auf Augenhöhe für Klarheit, Optionen und fundierte Entscheidungen – insbesondere in komplexen Investitions- und Wachstumssituationen.

Projekt- & Phasenbeteiligung

Zeitlich klar definierte Zusammenarbeit in kritischen Phasen wie Transaktion, Integration, Reorganisation oder Aufbau.

Beirat & Board-Arbeit

Strategische Begleitung auf Gesellschafter- und Führungsebene mit Fokus auf Governance, langfristige Wertentwicklung und Entscheidungsqualität.

Unternehmerische Beteiligung

Selektive unternehmerische Mitwirkung über Know-how, Struktur, operative Verantwortung und – situationsabhängig – Beteiligung.

Nicht jede Zusammenarbeit ist eine Beteiligung.Nicht jede Beteiligung ist kapitalgetrieben.Tiefe und Form entstehen aus Kontext, Ziel und gegenseitigem Commitment.

Die konkreten Arbeits- und Interaktionsformate (z. B. Advisory, Sparring, Beirat) werden auf der Seite Rollen & Arbeitsweisen beschrieben. Im Investment-Kontext erweitert sich diese Logik um unternehmerische Verantwortung und gemeinsame Wertentwicklung.

So arbeite ich – Haltung, Methodik und Denklogik

Ventures & Investments verbindet Advisory, Strukturierung und – wo passend – unternehmerische Mitwirkung. Ich arbeite mit Architekturdenken, belastbaren Entscheidungslogiken und hybriden Hebeln aus Mensch, System und KI – damit aus Transaktionen, Beteiligungen und Real-Assets-Strukturen messbare Wirkung entsteht.

Klarheit für Transaktionen, Beteiligungen und Wachstum?

Wenn Sie vor einer unternehmerischen Entscheidung stehen – Transaktion, Beteiligung, Nachfolge oder Neuausrichtung – lassen Sie uns Ihren Kontext gemeinsam einordnen und nächste Schritte klären.

ca. 30 Minuten · unverbindlich · zur gemeinsamen Einordnung

Vertiefende Perspektiven & Einordnungen

Vertiefende Inhalte zu unternehmerischer Strategie, Wachstum und Investment-Logiken finden sich im Bereich Insights.